반응형

CPI 발표에 많은 이들이 긴장하면서 봤습니다.

미국소비자물가지수(CPI)는 미국 고용통계국(U.S. Bureau of Labor Statistics)에서 매월 발표하는 지수로써, 미국 전체 및 세부 지역 별로 소비재 및 서비스 시장에 대해 도시 소비자가 지불하는 가격의 시간 경과에 따른 평균 변화를 측정 한 것입니다. 소비자물가지수가 상승할 경우 가계의 실질임금은 감소한다는 의미로써, 인플레이션의 변동을 측정하는 중요한 지수로 판단할 수 있습니다.

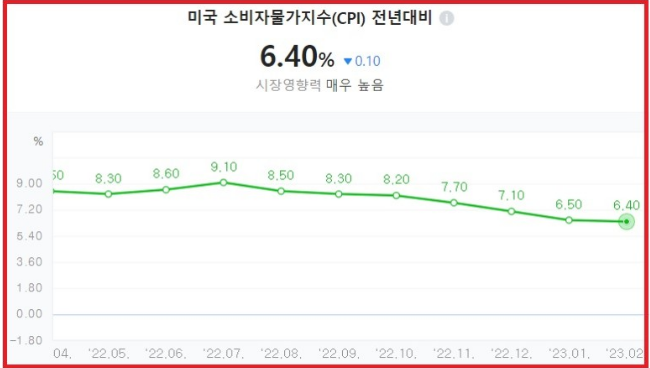

1월 소비자물가지수 발표 : 6.4%

전년대비 6.4% 상승했다. 시장 기대치는 6.2%보다 높았기 때문에 시장이 지금 어떻게 반응해야 하는지 잘 모르고 있는 것 같다. 전월치 6.5%보다는 하락을 했기 때문에 파월 말처럼 디스인플레이션이 맞기는 하지만 둔화폭이 너무 낮다. 즉 아직도 물가 상승률이 높다는 것이다.

근원 소비자물가지수 발표 수치도 5.6%로 시장 기대치(5.5%) 보다 높다. 전월치 5.7%보다는 낮은 수치이다. (식품 및 에너지 물가를 제외한 수치)

소견으로 급격한 금리 인상으로 미국 강달러 현상이 발생했고 이것이 인플레이션을 전 세계로 고통 분담하면서 미국 소비자물가 지수가 상승 폭이 둔화되면서 디스인플레이션 구간으로 진입한 것 같다.

문제는 최근에 미국 강달러 현상이 감소면서 소비자물가 상승 폭이 시장 기대치 보다 높은 것 아닌가 하는 생각도 든다. 다른 변수도 존재하지만 기본적으로 시장은 미국 소비자물가 상승은 달러 가치 상승(환율상승, 원화 가치 하락)을 의미한다. 즉 같은 방향성을 가지고 있다. 이 부분이 알게 모르게 서로에게 영향을 주고 있다고 생각한다.

금리인상 멈춤 혹은 '인하' 기대감을 낮춘 CPI

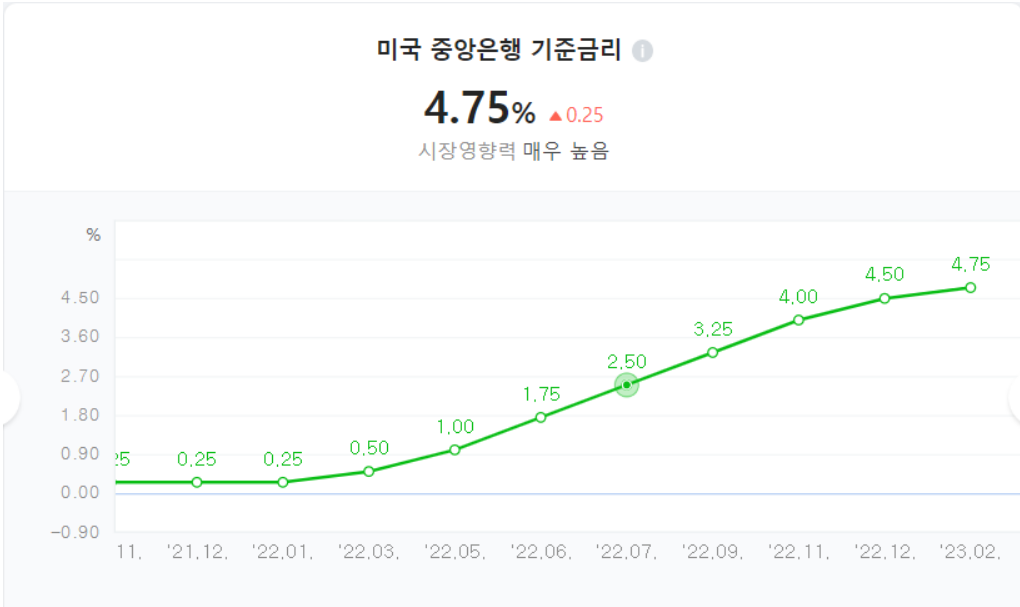

다음달 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 0.25%포인트 올릴 것이란 전망은 더 확산됐다.

시카고상품거래소(CME) 페드워치에 따르면 CPI 발표 후 연방기금금리(FFR) 선물시장에서 다음달 금리를 0.25%포인트 인상할 확률은 84.9%에서 93.7%로 올랐다.

계속된 기준금리 인상으로 7개월 연속 CPI인하 됐지만 시장의 기대감보다 높은 수준이 아직 끝나지 않은 미기준금리인상 기조에 대한 전망이 강해짐에 따라 시장의 좋은 분위기를 기대했던 많은 분에게 '맥'빠지는 발표라는 사실을 2월15일 미국증시 와 연계하여 살펴봐야겠습니다.

원 달러 환률 전망

이제는 오늘 환율을 보면서 원 달러 환율을 전망하면 된다. 일단 현재 물가 상승폭이 둔화되고 있지만 물가 상승은 여전히 높다. 즉 미국 기준금리 동결이 아닌 인상을 예상할 수 있고 원달러환율 전망도 소폭 상승할 수 있을 것이라고 예상하면서 시장 대응을 하면 좋을 것 같다. 물론 개인적인 생각으로 달러 전망은 신도 모른다는 말이 있다. 그래서 달러 투자를 하자는 뜻이 아니라 혹시 모를 변수에 대비해서 헤지 차원으로 달러를 일정 부분 보유하는 것도 나쁘지 않다고 생각한다.(투자 수단이 아닌 헤지용)

달러 가치 상승 = 원화 가치 하락 = 환율 상승

뉴스를 보면 혼용하기 때문에 헷갈리는데 같은 말이라고 생각하고 읽으면 된다.

한국은행도 고민이 깊어질 것이다. 인플레이션이 확실하게 잡히고 있다는 신호가 있다면 어떻게 해서라도 2월 기준금리 발표일에 금리 동결을 해볼 수 있겠지만 지금은 방향성이 최소 0.25%는 인상을 해야 한다는 커트라인을 제시하고 있는 느낌이다. 그런데 한국은행 입장에서는 PF 대출, 개인 부동산 및 가계대출 등으로 무턱대고 올리자니 무섭고 안 올리자니 환율 때문에 문제이고 진짜 외통수에 당한 느낌이다. 일단 이 부분은 그냥 무시하고 예전에 블로그에 작성했던 것처럼 0.25% 인상 정도는 할 것이라고 전망하고 준비를 하면 좋을 것 같다.

반응형

댓글